- Formation

- Stratégies de Trading Forex

- Stratégies par style de trading

- Trading en Paire/Spread

Stratégie de Trading en Paire/Spread

Points clés

- Les actions dans un trading de paires doivent avoir une corrélation positive élevée, qui est la force motrice de la stratégie de trading de paires.

- L'objectif des options de spread calendaire est de profiter d'un mouvement neutre ou directionnel du prix de l'action vers le prix d'exercice du spread calendaire avec un risque limité si le marché va dans l'autre sens.

- Les spreads calendaires permettent aux traders de construire une transaction qui minimise les effets du temps.

- Le spread calendaire est plus rentable lorsque le sous-jacent ne fait pas de grands mouvements dans les deux sens jusqu'à l'expiration du mois suivant de l'option.

Stratégie de trading de paires

Le trading de paires est une stratégie de trading qui consiste à faire correspondre une position longue avec une position courte sur deux actions à forte corrélation. La stratégie est basée sur la corrélation historique de deux actions. Les actions dans un commerce de paires doivent avoir une corrélation positive élevée, qui est la force motrice des bénéfices de la stratégie.

La stratégie de trading de paires est mieux utilisée lorsqu'un trader détecte une divergence de corrélation. Basé sur la croyance historique que deux titres maintiendront une certaine corrélation, devrait être utilisé lorsque la corrélation faiblit. Des bénéfices sont possibles lorsque les actions sous-performantes regagnent de la valeur et que le prix d'un titre de meilleure qualité chute. Le bénéfice net est le total gagné sur les deux positions.

La stratégie de trading de paires fonctionne avec les actions ainsi qu'avec les devises, les matières premières et même les options.

Qu'est-ce que trading de spread

Trading de spread est l'acte d'acheter un titre et de vendre un autre titre connexe en tant qu'unité. Les spread trades sont généralement utilisées avec des options ou des contrats à terme, pour obtenir une transaction nette globale avec une valeur positive appelée spread. Trading de spread se fait par paires, ce qui élimine le risque d'exécution.

Avantages trading de spread

- Offre une opportunité à moindre risque.

- En choisissant soigneusement les transactions et en les surveillant en permanence, la probabilité de percevoir la totalité de la prime à l'expiration est élevée.

- Les trades durent généralement de 6 à 21 jours, ce qui signifie que le capital travaille continuellement pour un trader.

- Le trading de spread offre des opportunités de revenus stables.

- C'est une stratégie parfaite à utiliser lorsque le marché est volatil.

Désvantages trading de spread

- Des bénéfices basses.

Types de Trades de spread

Il existe plusieurs types de trades de spread:

- Spreads intra-marchandises (Calendrier) - est une opération de spread impliquant l'achat simultané de contrats à terme ou d'options expirant à une date donnée et la vente du même instrument expirant à une autre date. Ces achats individuels, connus sous le nom de pieds* du spread, ne varient que par leur date d'expiration ; ils sont basés sur le même marché sous-jacent et le même prix d'exercice.

- Spreads inter-produits - Ces spreads sont formés à partir de deux matières premières distinctes mais liées, reflétant la relation économique entre elles.

- Les spreads d'options - sont formés avec différents contrats d'options sur la même action ou matières premières sous-jacente.

- Les spreads IRS (Interest rate swap) - sont formés avec des pieds* dans des devises différentes mais de maturités identiques ou similaire.

* Un spread trade est l'achat simultané d'un titre et la vente d'un titre connexe, une unité étant appelée pied.

Qu'est-ce que l'Options de Spread calendaire

Le spread calendaire est une stratégie d'options qui consiste à acheter et vendre deux options de même type et prix d'exercice, mais de cycles d'expiration différents.

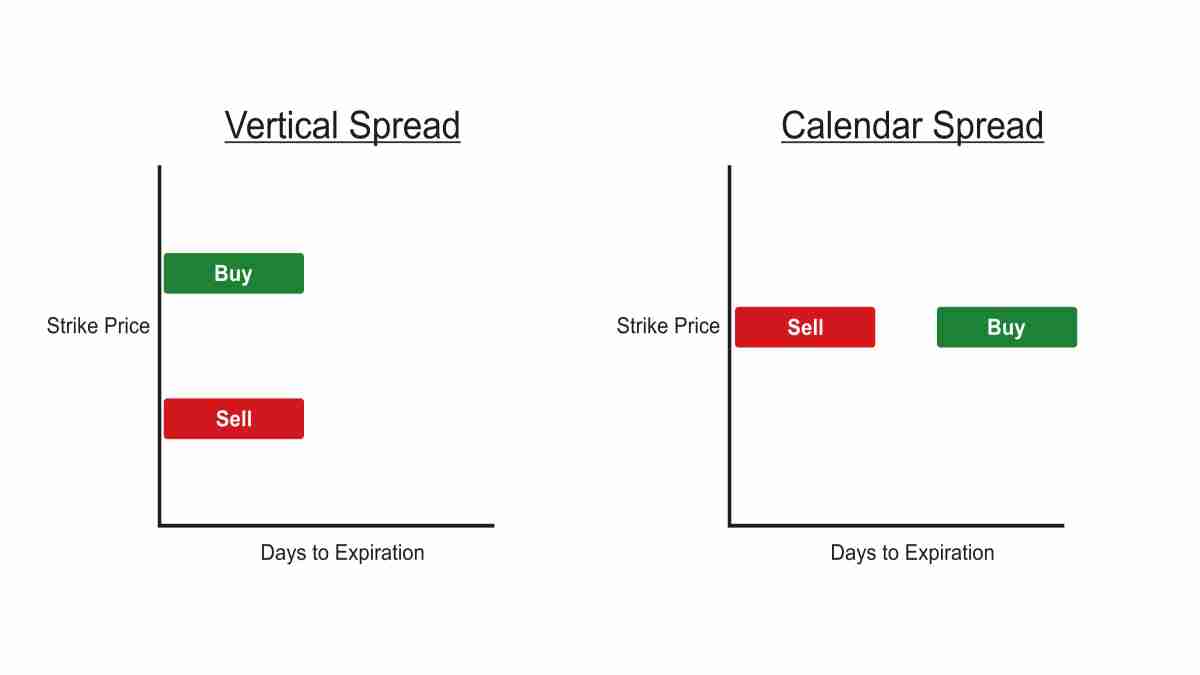

Il existe des spreads Verticaux et Calendaires.

Le spread calendaire est une option ou une stratégie à terme qui se produit en ouvrant simultanément une position longue et une position courte sur le même actif sous-jacent, mais avec des dates de livraison différentes. Dans un spread calendaire typique, le trader achèterait un contrat à plus long terme et vendrait une option à court terme avec le même prix d'exercice. Si deux prix d'exercice différents sont utilisés pour chaque mois, il s'agit d'un écart diagonal.

Le trade de spread calendaire typique implique la vente d'une option (soit call ou un put) avec une date d'expiration à court terme et l'achat simultané d'une option (call ou put) avec une expiration à plus long terme. Les deux options sont du même type et utilisent généralement le même prix d'exercice. Et il y a un spread de calendrier inversé - où un trader prend la position opposée ; acheter une option à court terme et vendre une option à plus long terme sur le même titre sous-jacent.

Pour résumer en termes techniques, le spread calendaire offre la possibilité de négocier une distorsion horizontale de la volatilité - différents niveaux de volatilité à deux moments précis - et profiter de l'accélération du taux de décroissance temporelle, tout en limitant l'exposition à la sensibilité du prix d'une option à l'actif sous-jacent. L'inclinaison horizontale est la différence des niveaux de volatilité implicite entre différentes dates d'expiration.

Exemple de l'Options de Spread calendaire

Hypothétiquement, l'action ABC d'AmerisourceBergen Corp. se négocie à 73,05 $ à la mi-avril, le trader peut entrer dans l'écart de calendrier suivant:

Vendez l'appel de juin 73 pour 0,87 $ (87 $ pour un contrat)

Achetez l'appel du 73 juillet pour 1,02 $ (102 $ pour un contrat)

Le coût net (débit) du spread est donc (1,02 - 0,87) 0,15 $ (ou 15 $ pour un spread).

Ce spread calendaire sera le plus rentable si les actions ABC restent relativement stables jusqu'à l'expiration des options de juin, permettant au trader de percevoir la prime pour l'option qui a été vendue. Ensuite, si l'action monte entre cette date et l'expiration de juillet, la deuxième étape profitera.

Le mouvement idéal du marché pour le profit serait que le prix devienne plus volatil à court terme, mais qu'il augmente généralement, clôturant juste en dessous de 85 à l'expiration de juin. Cela permet au contrat d'option de juin d'expirer sans valeur tout en permettant au trader de profiter des mouvements à la hausse jusqu'à l'expiration de juillet.

La ligne de fond sur la stratégie de trading de paires

Le marché est plein de hauts et de bas qui peuvent donner un coup de pied aux joueurs faibles non préparés. Heureusement, en utilisant des stratégies neutres sur le marché comme le trade de paires, les investisseurs et les traders peuvent trouver des bénéfices dans toutes les conditions du marché. La partie attrayante de Stratégie de trade de paires est dans sa simplicité.